Install the app

How to install the app on iOS

Follow along with the video below to see how to install our site as a web app on your home screen.

Notera: This feature may not be available in some browsers.

-

Välkommen till ett uppdaterat Klocksnack.se

Efter ett digert arbete är nu den största uppdateringen av Klocksnack.se någonsin klar att se dagens ljus.

Forumet kommer nu bli ännu snabbare, mer lättanvänt och framför allt fyllt med nya funktioner.Vi har skapat en tråd på diskussionsdelen för feedback och tekniska frågeställningar.

Tack för att ni är med och skapar Skandinaviens bästa klockforum!

/Hook & Leben

You are using an out of date browser. It may not display this or other websites correctly.

You should upgrade or use an alternative browser.

You should upgrade or use an alternative browser.

få pengar att växa.

- Trådstartare Widowmaker

- Start datum

Jag sålde också på 17$ för att investera i annat. Hade iofs "bara" 100st men ändå. De 17k hade varit 100k idag.PLTR går som tåget. Där var man in och veva 2022 men sålde tidigt på 17$, uppe över 100 nu. Trodde på PLTR men sålde för att köpa annatDet andra CTM i detta fall vet vi ju hur bra det gick!

Usch, dyra misstag.

Jag kan bevisligen aldrig göra rätt på aktier. Borde bara fondspara egentligen.

Du är i samma team som jag. "Murphy lag"Jag sålde också på 17$ för att investera i annat. Hade iofs "bara" 100st men ändå. De 17k hade varit 100k idag.

Jag kan bevisligen aldrig göra rätt på aktier. Borde bara fondspara egentligen.

Jag gör misstaget att köpa företag som börsen hatar(?). Jag letar billiga företag som ändå är stabila och går med vinst. Det kan då hända att jag går in i branscher som inte är så bra när det kommer till avkastning, men att jag tycker att bolaget är värt alldeles för lite. Gör inte det misstaget. Av någon anledning så verkar börsen helt enkelt gilla bolag som rent historiskt gått bra och stabilt, detta är förståeligt. Eller bolag som är helt frånkopplad verkligheten och istället bygger på någon form av hype (typ TSLA).Jag sålde också på 17$ för att investera i annat. Hade iofs "bara" 100st men ändå. De 17k hade varit 100k idag.

Jag kan bevisligen aldrig göra rätt på aktier. Borde bara fondspara egentligen.

Mitt senaste exempel är Volvo Cars. Jag vet, bilbranschen är inte så attraktiv. Men de är värda 64 mdkr idag. De har en kassa på 27 miljarder, gör vinst på typ 17-18 miljarder. Når säljrekord 2024, trots att marknaden i övrigt minskade. Branschen är turbulent just nu och det är väl därför värderingen är som den är. Geopolitik är väl anledning nummer 1, att VC är inne i en tung investeringsfas just nu är anledning nummer 2. Denna förväntas de vara klara med inom 1-2 år. Jag köpte Volvo Cars idag på rapportraset, men är fullt medveten om att min strategi sällan funkar. Jag ser inte varför VC inte skulle kunna ligga på typ 120mdkr i värdering om, säg 2 år. Men marknaden verkar hata bolaget (eller kanske branschen) extra mycket just nu.

Borde bara köpa fonder istället...

Eller ska man bara hoppa på traditionella bolag och sitta i 5 år? Då kan man lika gärna köpa index, tänker jag.

Får se hur det blir

Senast ändrad:

Jadu fråga inte mig. Jag är duktig på att spara med dålig på att placera.Jag gör misstaget att köpa företag som börsen hatar(?). Jag letar billiga företag som ändå är stabila och går med vinst. Det kan då hända att jag går in i branscher som inte är så bra när det kommer till avkastning, men att jag tycker att bolaget är värt alldeles för lite. Gör inte det misstaget. Av någon anledning så verkar börsen helt enkelt gilla bolag som rent historiskt gått bra och stabilt, detta är förståeligt. Eller bolag som är helt frånkopplad verkligheten och istället bygger på någon form av hype (typ TSLA).

Mitt senaste exempel är Volvo Cars. Jag vet, bilbranschen är inte så attraktiv. Men de är värda 64 mdkr idag. De har en kassa på 27 miljarder, gör vinst på typ 17-18 miljarder. Når säljrekord 2024, trots att marknaden i övrigt minskade. Branschen är turbulent just nu och det är väl därför värderingen är som den är. Geopolitik är väl anledning nummer 1, att VC är inne i en tung investeringsfas just nu är anledning nummer 2. Denna förväntas de vara klara med inom 1-2 år. Jag köpte Volvo Cars idag på rapportraset, men är fullt medveten om att min strategi sällan funkar. Jag ser inte varför VC inte skulle kunna ligga på typ 120mdkr i värdering om, säg 2 år. Men marknaden verkar hata bolaget (eller kanske branschen) extra mycket just nu.

Borde bara köpa fonder istället...

Eller ska man bara hoppa på traditionella bolag och sitta i 5 år? Då kan man lika gärna köpa index, tänker jag.

Får se hur det blir

Så fonder är bevisligen min melodi. Kör safe med barnens placeringar och de går procentuellt betydligt bättre än mina egna små chansningar.

Har iaf landat i ca 70% fonder och 30% aktier. På aktier har jag bara tre olika. Investor, tele2 och jondetech.

Så förutom jondetech är de inte så mycket chansningar längre

Precis samma här. Är jättedisciplinerad på att sätta undan pengar, men placerar ofta fel. Har också fonder som gått bättre än mina egna val.Jadu fråga inte mig. Jag är duktig på att spara med dålig på att placera.

Så fonder är bevisligen min melodi. Kör safe med barnens placeringar och de går procentuellt betydligt bättre än mina egna små chansningar.

Har iaf landat i ca 70% fonder och 30% aktier. På aktier har jag bara tre olika. Investor, tele2 och jondetech.

Så förutom jondetech är de inte så mycket chansningar längre

Jag lutar mot att vända mig till fonder också.

Men då går min analytiska (ifrågasättande) hjärna igång och tänker ”fan, alla dessa bolag är ju på sina högstanivåer någonsin, vem säger att det kommer fortsätta gå upp?” - jag vill liksom köpa billiga grejer.

Det är roligt det där…

humlegarden

Basic

Svårt det där. Oftast är bolagen billiga av en anledning.Precis samma här. Är jättedisciplinerad på att sätta undan pengar, men placerar ofta fel. Har också fonder som gått bättre än mina egna val.

Jag lutar mot att vända mig till fonder också.

Men då går min analytiska (ifrågasättande) hjärna igång och tänker ”fan, alla dessa bolag är ju på sina högstanivåer någonsin, vem säger att det kommer fortsätta gå upp?” - jag vill liksom köpa billiga grejer.

Det är roligt det där…

Vissa bolag ser man direkt eller iallafall ganska snabbt varför det är så, speciellt om man själv är insatt i branschen. Andra bolag har man svårare att se varför de ska vara så billiga, det är den biten som jag blir så fundersam över. Precis på samma sätt blir jag fundersam åt andra hållet, om ett bolag är väldigt högt värderat och jag inte kan lyckas komma fram till varför. Finns flertalet av de bolagen också.Svårt det där. Oftast är bolagen billiga av en anledning.

Kanske ligger något i att fullständigt undvika bolag som man inte förstår värderingen på, vare sig om den är väldigt hög utan förklaring eller väldigt låg utan förklaring.

Är det inte bara typ 20% av VCC som är på börsen? Känns lite väl lite för att vara attraktivt att investera i då alla makt finns hos Geely.Jag gör misstaget att köpa företag som börsen hatar(?). Jag letar billiga företag som ändå är stabila och går med vinst. Det kan då hända att jag går in i branscher som inte är så bra när det kommer till avkastning, men att jag tycker att bolaget är värt alldeles för lite. Gör inte det misstaget. Av någon anledning så verkar börsen helt enkelt gilla bolag som rent historiskt gått bra och stabilt, detta är förståeligt. Eller bolag som är helt frånkopplad verkligheten och istället bygger på någon form av hype (typ TSLA).

Mitt senaste exempel är Volvo Cars. Jag vet, bilbranschen är inte så attraktiv. Men de är värda 64 mdkr idag. De har en kassa på 27 miljarder, gör vinst på typ 17-18 miljarder. Når säljrekord 2024, trots att marknaden i övrigt minskade. Branschen är turbulent just nu och det är väl därför värderingen är som den är. Geopolitik är väl anledning nummer 1, att VC är inne i en tung investeringsfas just nu är anledning nummer 2. Denna förväntas de vara klara med inom 1-2 år. Jag köpte Volvo Cars idag på rapportraset, men är fullt medveten om att min strategi sällan funkar. Jag ser inte varför VC inte skulle kunna ligga på typ 120mdkr i värdering om, säg 2 år. Men marknaden verkar hata bolaget (eller kanske branschen) extra mycket just nu.

Borde bara köpa fonder istället...

Eller ska man bara hoppa på traditionella bolag och sitta i 5 år? Då kan man lika gärna köpa index, tänker jag.

Får se hur det blir

Jo, det är det stora frågetecknet. Geely sålde av cirka 5% förra året. Marknaden hoppas på att Geely säljer av ännu mer. Inte bara för att de har majoritet utan för att få större free float. Aktien hade stora problem med blankning innan. 5% av totala mängden aktier var blankade, vilket betydde att cirka 23% av hela free floaten var blankad.Är det inte bara typ 20% av VCC som är på börsen? Känns lite väl lite för att vara attraktivt att investera i då alla makt finns hos Geely.

Det är liksom på nivå av SBB och skitaktier som Fisker.

Känner igen mig också i att placera fel… För några år sedan placera jag ungefär en skattad årslön fördelat på 3-4 lovande bolag som alla till en början gick väldigt bra så fort positivt PM kom. Girig som man är tänkte man att snart lossnar det ordentligt men så kom pandemin och samtliga bolag gick åt skogen ett efter ett… Dyr läxa helt enkeltPrecis samma här. Är jättedisciplinerad på att sätta undan pengar, men placerar ofta fel. Har också fonder som gått bättre än mina egna val.

Jag lutar mot att vända mig till fonder också.

Men då går min analytiska (ifrågasättande) hjärna igång och tänker ”fan, alla dessa bolag är ju på sina högstanivåer någonsin, vem säger att det kommer fortsätta gå upp?” - jag vill liksom köpa billiga grejer.

Det är roligt det där…

Sen under pandemin investerade jag enbart i stora bolag med stabil likviditet och spritt över fler länder och branscher fortfarande 100% aktier. Har sen pandemin haft en vansinnigt bra utveckling men fortfarande 3-400k kvar innan man tagit igen nybörjarmisstagen.

Jag har hållit i alla mina sedan 9$ och har fyllt på sedan dess. +915% på GAV. Inte riktigt livsförändrande summa pengar, men nästan.PLTR går som tåget. Där var man in och veva 2022 men sålde tidigt på 17$, uppe över 100 nu. Trodde på PLTR men sålde för att köpa annatDet andra CTM i detta fall vet vi ju hur bra det gick!

Usch, dyra misstag.

Bonumm

Silver

Grattis önskar jag hållit i mina också. Fortsätter du hålla eller blir det att sälja snart?Jag har hållit i alla mina sedan 9$ och har fyllt på sedan dess. +915% på GAV. Inte riktigt livsförändrande summa pengar, men nästan.

Grattis önskar jag hållit i mina också. Fortsätter du hålla eller blir det att sälja snart?

Jag har nog bestämt mig för att hålla i alla så länge jag tycker att företaget utvecklas i rätt riktning, trots den ganska objektiva övervärderingen som råder just nu. Alla mina signaler skriker sälj. Men jag kommer sannolikt hålla och köpa mer vid eventuella dippar.

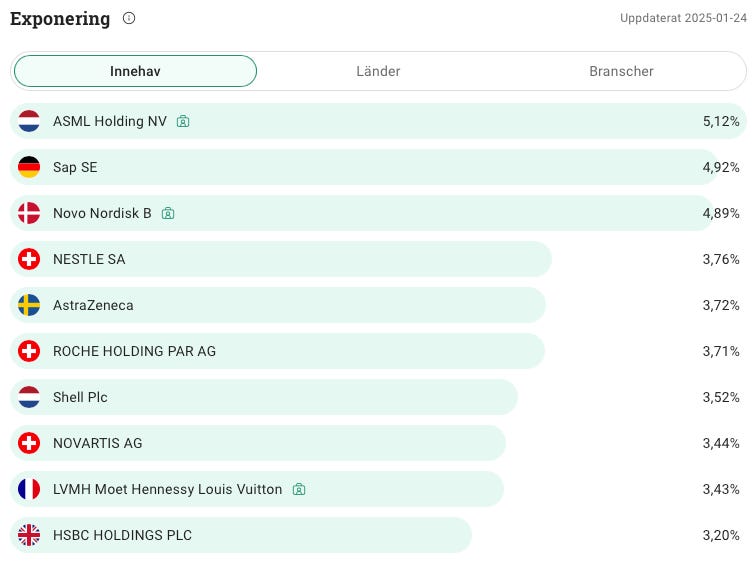

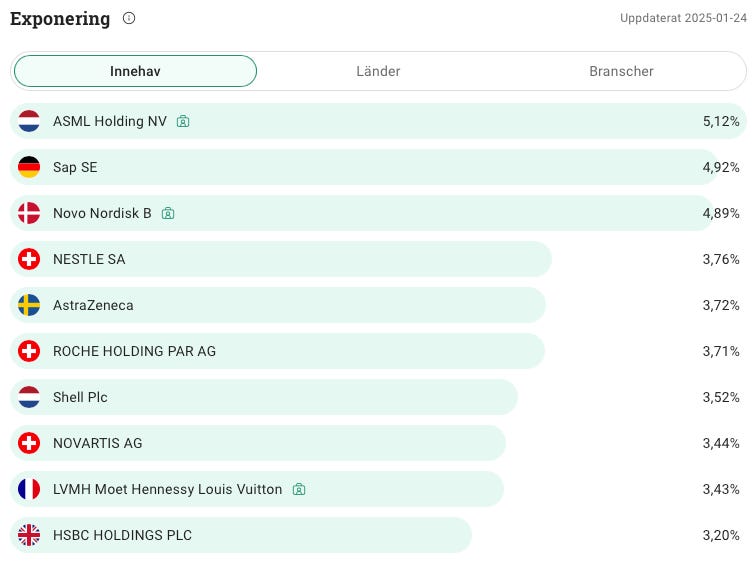

Tankar kring denna? Klokt att byta ut mot typ DNB global indeks?

www.montrose.io

www.montrose.io

Våra ETF:er

Med våra egna ETF:er vill vi utmana branschen och erbjuda något unikt för investerare som söker mer än det traditionella utbudet. Just nu har vi två ETF:er, var och en med sin egen särprägel.

Den kostar dubbelt så mycket. Vad är det du försöker uppnå som DNB Global Indeks inte lämpar sig för?Tankar kring denna? Klokt att byta ut mot typ DNB global indeks?

Våra ETF:er

Med våra egna ETF:er vill vi utmana branschen och erbjuda något unikt för investerare som söker mer än det traditionella utbudet. Just nu har vi två ETF:er, var och en med sin egen särprägel.www.montrose.io

Ingen aning helt ärligt, det är därför jag frågarDen kostar dubbelt så mycket. Vad är det du försöker uppnå som DNB Global Indeks inte lämpar sig för?

Ingen aning helt ärligt, det är därför jag frågar

Har man ingen aning ska man inte köpa. Det är iaf mitt motto.

Etf är främst för att speeda upp köp och sälj som annars brukar ta ett par dagar när det gäller vanliga fonder.

Vad är och hur fungerar ETF:er/börshandlade produkter? | Avanza

En börshandlad fond, eller ETF (från engelskans Exchange Traded Fund), är en fond som handlas direkt på börsen. Den följer utvecklingen på en underliggande tillgång.

Det skulle väl vara om man är ute efter att få utdelning, det får man inte med DNB-fonden.Ingen aning helt ärligt, det är därför jag frågar

Ja det kan ju vara trevligt och kanske vettigt att den följer ett global index annars finns ju oxå XACT Nordic High Dividend om man vill ha utdelning.Det skulle väl vara om man är ute efter att få utdelning, det får man inte med DNB-fonden.

En sak jag inte förstår som ngn gärna får förklara är detta från Montrose hemsida:

"För det andra genereras premier genom fondens covered-call-strategi, där försäljning av köpoptioner väntas bidra med ytterligare cirka 4% per år."

humlegarden

Basic

Googla Covered call.Ja det kan ju vara trevligt och kanske vettigt att den följer ett global index annars finns ju oxå XACT Nordic High Dividend om man vill ha utdelning.

En sak jag inte förstår som ngn gärna får förklara är detta från Montrose hemsida:

"För det andra genereras premier genom fondens covered-call-strategi, där försäljning av köpoptioner väntas bidra med ytterligare cirka 4% per år."

Det du gör är att du säljer köpoptioner (och därmed inkasserar premie) och samtidigt äger underliggande aktie.

Går priset på aktien upp över lösenpriset på optionen (optionen är in the money) så kommer du behöva leverera aktier till innehavaren av optionen. Istället för att då behöva köpa in aktien i marknaden så äger du redan aktien och kan därmed leverera den till lösenpriset.

Är aktiekursen under lösenpriset på optionen förfaller optionen värdelös och du levererar inga aktier, och har därmed tjänat premien.

Många använder denna strategi på aktier som inte har en hög förväntad kursutveckling, historiskt sett typ banker.

försöker bara förstå hur denna skulle prestera mot tex DNB global, blir utdelningen (covered calls) som en eventuell bonus?Det skulle väl vara om man är ute efter att få utdelning, det får man inte med DNB-fonden.

Fins både för och nackdelar med dessa strategier. En av nackdelarna är att det begränsar uppsidan. Om en aktie går över lösenpriset tvingas fonden sälja. Så är igen ren ”bonus” utöver det index dom redan äger.försöker bara förstå hur denna skulle prestera mot tex DNB global, blir utdelningen (covered calls) som en eventuell bonus?

Sammanfattningsvis kan man säga att Montrose ETFen ger lite lägre förväntad avkastning (ca 6% cagr) men till lägre volatilitet än DNB global indeks (ca 8-10% cagr).

Kanon, tack!Fins både för och nackdelar med dessa strategier. En av nackdelarna är att det begränsar uppsidan. Om en aktie går över lösenpriset tvingas fonden sälja. Så är igen ren ”bonus” utöver det index dom redan äger.

Sammanfattningsvis kan man säga att Montrose ETFen ger lite lägre förväntad avkastning (ca 6% cagr) men till lägre volatilitet än DNB global indeks (ca 8-10% cagr).

Kör nästan hela mitt investerade kapital i lysa 100% aktier bred.

Vill vikta mig lite mer mot Europa nu för kommande månadssparande. Då tänker jag att jag ska köpa:

Någon som har förslag på Europa fond/ETF som är bred och billig?

Vill vikta mig lite mer mot Europa nu för kommande månadssparande. Då tänker jag att jag ska köpa:

- Nordnet index Sverige

- Europa fond/ETF

Någon som har förslag på Europa fond/ETF som är bred och billig?

DNB Europa indeksKör nästan hela mitt investerade kapital i lysa 100% aktier bred.

Vill vikta mig lite mer mot Europa nu för kommande månadssparande. Då tänker jag att jag ska köpa:

- Nordnet index Sverige

- Europa fond/ETF

Någon som har förslag på Europa fond/ETF som är bred och billig?

Jag har Storebrand Europa A. Har faktiskt lite lägre avgift än DNB Europa indeks. Utvecklingen är väldigt lika, men på mer än ett år historik något bättre för Storebrand. Finns även med Plus i namnet om man har samvete för hållbarhet m.m, till priset av högre avgift och sämre utveckling.

ETF:er för Europa så har jag Xtrackers Stoxx Europe 600 UCITS ETF 1D och Amundi Euro Stoxx 50 UCITS ETF DR - EUR (C).

Global Gains har iShares STOXX Europe 50 UCITS ETF EUR (Dist) som "Månades val". När jag jämfört så har jag kommit fram till att den motsvarande från Amundi har både lägre avgift och bättre historisk utveckling.

globalgainsnews.substack.com

globalgainsnews.substack.com

ETF:er för Europa så har jag Xtrackers Stoxx Europe 600 UCITS ETF 1D och Amundi Euro Stoxx 50 UCITS ETF DR - EUR (C).

Global Gains har iShares STOXX Europe 50 UCITS ETF EUR (Dist) som "Månades val". När jag jämfört så har jag kommit fram till att den motsvarande från Amundi har både lägre avgift och bättre historisk utveckling.

Global Gains: Utvalda ETF:er för februari

Kommentar av Karl Lans och Pär Ståhl